Was ist der Leverage Effekt? – Eine einfache Erklärung

Der Leverage Effekt ist ein wichtiges Konzept in der Finanzwelt. Er beschreibt die mögliche Hebelwirkung von Kapital und Schulden und hat große Auswirkungen auf die Rendite eines Unternehmens oder einer Anlage.

In diesem Artikel werden wir den Leverage Effekt genauer erläutern und seine Ursachen und Auswirkungen näher betrachten.

Am Ende schauen wir uns auch einige konkrete Beispiele an, damit du das Ganze einfacher nachvollziehen kannst.

Definition Leverage Effekt

Der Leverage Effekt beschreibt die Hebelwirkung von Kapital und Schulden. Dabei wird das eingesetzte Kapital in Form von Eigenkapital und Fremdkapital verwendet. Das Eigenkapital stammt vom Unternehmen oder vom Investor selbst, während das Fremdkapital in Form von Krediten von Banken oder anderen Geldgebern stammt.

Das Verhältnis von Eigen- zu Fremdkapital nennt man Leverage Ratio. Je höher die Leverage Ratio, desto höher ist der Leverage Effekt. Dies bedeutet, dass ein Unternehmen oder eine Investition mit hoher Leverage Ratio einen größeren Anteil an Schulden hat.

Einfach ausgedrückt: Du investierst Geld, dass du dir vorher geliehen hast. Wenn du dir (relativ zu deinem eigenen Geld, das du investierst) viel Geld leihst, um es zu investieren, hast du einen großen Leverage Effekt.

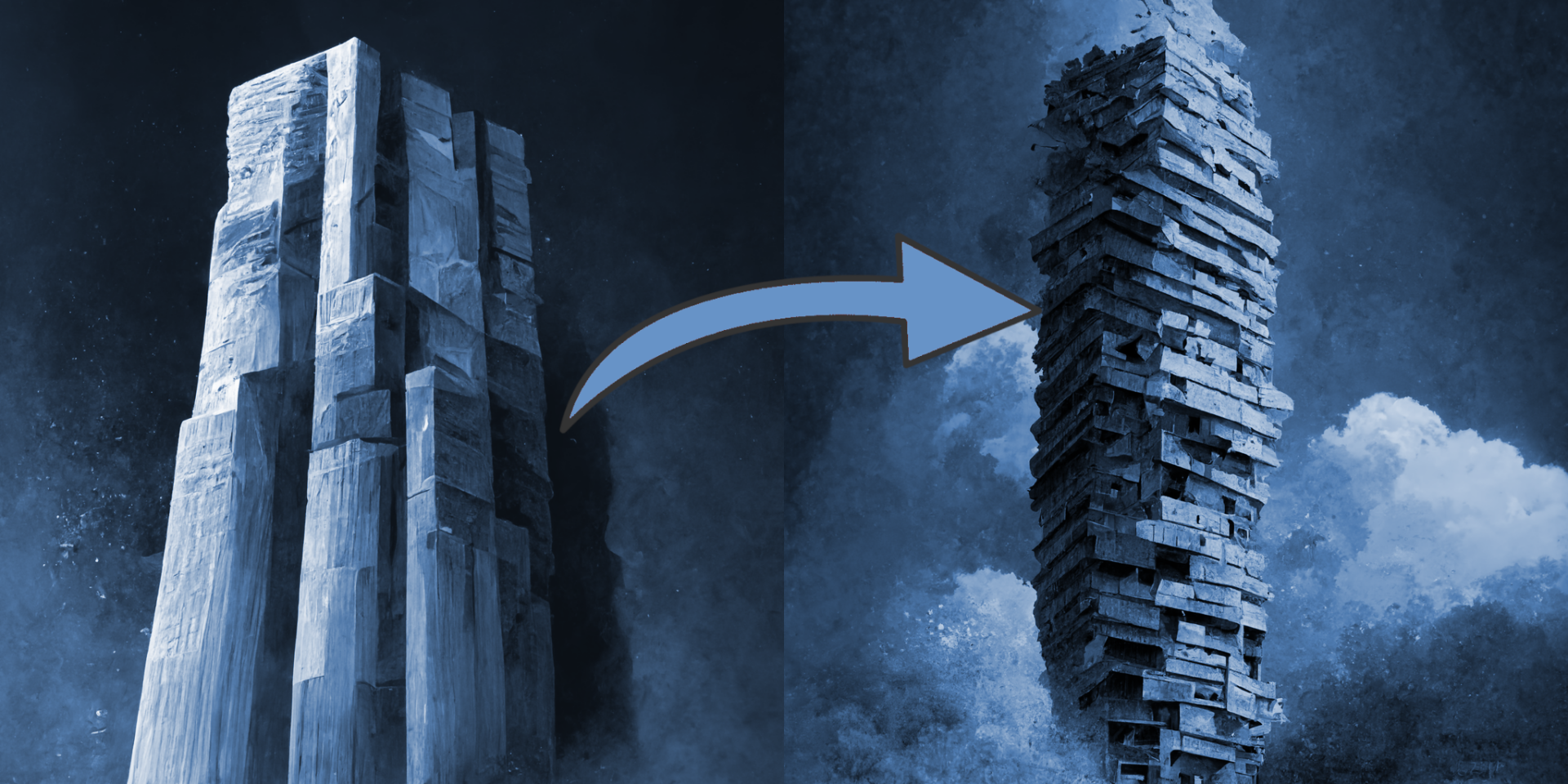

Entwickelt sich der Wert, in den du investiert hast, positiv, steigert sich so dein Gewinn und deine Rendite.

Dasselbe kann aber auch in die andere Richtung passieren. Sinkt der Wert dessen, was du gekauft hast, hast du noch immer dieselben Schulden, aber der Wert deines Assets ist gesunken.

Der Leverage Effekt wirkt daher in beide Richtungen. Er kann deine Rendite erhöhen, er erhöht aber auch dein Risiko.

Ursachen des Leverage Effekts

Ein Leverage Effekt kann auf verschiedene Weise entstehen. Zum einen kann er durch die Aufnahme von Krediten entstehen. Wenn ein Unternehmen (oder ein Investor) Kredite aufnimmt, muss es diese natürlich auch irgendwann zurückzahlen. Durch die Kreditaufnahme steigt also das Risiko des Unternehmens, da es nun auch Zinsen zahlen muss.

Bei normalen Aktien kann ein Leverage Effekt durch die Verwendung von Derivaten wie Optionsscheinen oder Zertifikaten entstehen. Das Konzept hier ist dasselbe wie im Beispiel oben: Du leihst dir Geld, um eine Aktie zu kaufen. Dieses „sich Geld leihen“ ist einfach nur schon im Finanzderivat eingebaut.

Willst du Apple Aktien für 1000€ kaufen, hast aber nur 100€, so kannst du dir entweder irgendwoher 900€ leihen und dann Apple Aktien für insgesamt 1000€ kaufen.

Oder du kannst für 100€ ein Hebelzertifikat mit einem Hebel von 10:1 auf Apple Aktien kaufen.

Das Ergebnis ist dasselbe. Steigt der Wert von Apple um 10%, hast du jetzt 1000€ * 1,1 = 1100€. Sinkt der Wert von Apple aber um 10%, bist du effektiv bankrott: Die Aktien für 1000€ sind nun nur noch 900€ wert. Genau die 900€, die du dir geliehen hast, um damit zu spekulieren…

Konsequenzen des Leverage Effekts

Der Leverage Effekt hat sowohl positive als auch negative Konsequenzen.

Zunächst einmal kann er dazu führen, dass du mehr Gewinn machst, da du mehr Kapital für eine Investition zur Verfügung hast.

Allerdings steigt eben auch dein Risiko, da du Schulden hast und effektiv mit dem Geld fremder Leute spekulierst.

Nutzt du den Leverage Effekt bei Aktien, sorgt in der Regel dein Broker durch einen automatischen Verkauf dafür, dass du nicht insolvent gehst. Nutzt du den Leverage Effekt außerhalb von Aktien, z.B. bei Immobilien, ist dieser Schutzschirm nicht vorhanden. Kaufst du mit viel Fremdkapital eine Immobilie und deine Investition entwickelt in die falsche Richtung, besteht tatsächlich die reale Gefahr, dass du insolvent bist.

Beispiele für den Leverage Effekt

Ein bekanntes Beispiel für den Leverage Effekt ist die Bank Lehman Brothers. Die Bank hatte hohe Schulden und musste 2008 Insolvenz anmelden, als die Immobilienkrise begann. Lehman Brothers war zu diesem Zeitpunkt stark Leverage-finanziert und konnte seine Schulden nicht mehr bedienen, was letztlich zur Pleite der Bank führte.

Ein anderes Beispiel ist das 10:1 Hebelzertifikat von oben. Hast du 100€ in ein 10:1 Hebelzertifikat investiert, und der Wert steigt um 10%, machst du 100€ Gewinn. Du verdoppelst deinen Einsatz also! Sinkt der Wert, den du gekauft hast, um 10%, verlierst du 100€. Da du insgesamt nur 100€ hattest, hast du also dein gesamtes Vermögen verloren.

Wie berechne ich den Leverage Effekt?

Der Leverage-Effekt wird berechnet, indem man das Verhältnis von Fremdkapital zu Eigenkapital berechnet. Dieses Verhältnis wird auch als Hebel bezeichnet.

Für ein einfaches Beispiel nehmen wir an, du investierst 10.000€ in ein Unternehmen und das Unternehmen hat einen Marktwert von 100.000€.

In diesem Fall beträgt der Leverage-Effekt 10:1 (100.000€ / 10.000€).

Dies bedeutet, dass dein Eigenkapital einen Hebel von 10 hat und du in der Lage bist, den Wert deiner Aktien um 100% zu steigern, wenn die Aktie um 10% steigt.

Was sind die Vorteile des Leverage-Effekts?

Der größte Vorteil des Leverage-Effekts besteht darin, dass man mit weniger Kapital mehr Gewinn machen kann.

Wenn du beispielsweise nur 100€ in eine Aktie investieren kannst und diese Aktie um 5% steigt, hast du 5€ Gewinn gemacht.

Wenn du diese 100€ mit einem Hebel von 10:1 in die Aktie investierst und diese um 5% steigt, hast du 50€ Gewinn gemacht.

Der Leverage-Effekt ist also ein großer Vorteil, wenn man mit wenig Kapital viel Geld verdienen / bewegen will.

Aber es gibt natürlich auch sehr große Nachteile…

Was sind die Nachteile des Leverage-Effekts?

Der größte Nachteil des Leverage-Effekts besteht darin, dass man sehr schnell und sehr einfach sein gesamtes Kapital verlieren kann.

Machen wir dasselbe Beispiel wie mit den 100€ wie oben.

Investierst du 100€ in eine Aktie und die Aktie fällt um 5% hast du 5€ Verlust gemacht.

Hast du diese 100€ mit einem Hebel von 10:1 in die Aktie investierst und diese fällt um 5%, hast du 50€ Verlust gemacht. Die Hälfte von deinem Geld ist weg, obwohl die Aktie nur um 5% gefallen ist!

Fällt die Aktie um 15%, sieht es noch schlimmer aus:

Deine gehebelte Aktienposition wäre nun weniger Wert als dein ursprünglich eingesetztes Geld und du hättest sogar 50€ mehr verloren als du eingesetzt hast!

In der Regel findet hier ein automatischer Zwangsverkauf statt, bevor es so weit kommt, aber das Beispiel zeigt das Risiko vom Leverage Effekt: Er kann sehr schnell gegen dich wirken.

Der Leverage-Effekt birgt daher ein großes Risiko, weil er es dir ermöglicht, mehr Geld zu verlieren als du tatsächlich besitzt

Fazit

Der Leverage Effekt ist ein wichtiges Konzept in der Finanzwelt und sollte nicht unterschätzt werden. Er kann sowohl zu hohen Gewinnen als auch zu hohen Verlusten führen und sollte daher mit Bedacht genutzt werden.